Как быстро будет снижаться ставка? - главный вопрос для всех:

- Для рынков: скорость напрямую влияет на цены облигаций и интерес к акциям.

- Для банков и экономики: смогут ли заемщики выдержать высокую процентную нагрузку.

- Для бюджета: получится ли выполнить план на 2025, какие расходы и дефицит планировать на 2026.

- Банк России даст ясность только в июле, когда обновит среднесрочный прогноз, но все зависит от данных по инфляции и их интерпретации.

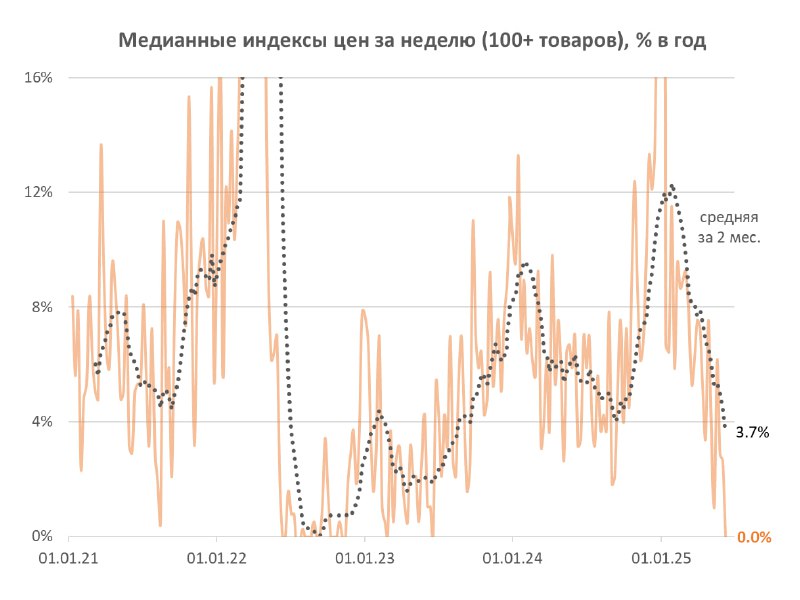

▪️Инфляция за неделю +0,03% и впервые с 2023 показала нулевую динамику по медиане - до половины товаров в узкой корзине снижались в цене.

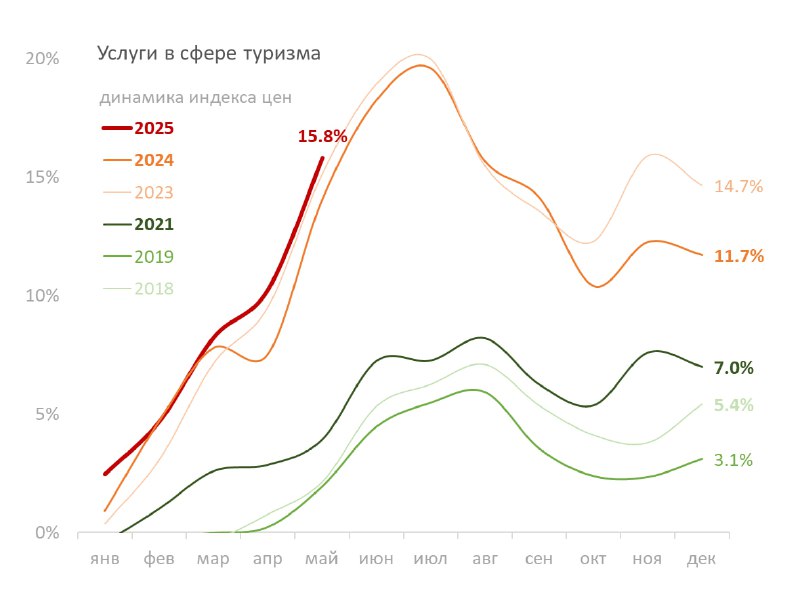

Инфляция за май вышла +0,43% и для кого-то стала сюрпризом после +0,4% в апреле. Но здесь опять играет роль новая сезонность туризма - 2/3 или 0,29% относится к услугам в сфере туризма (рост +5% при весе 5,7% в корзине).

Метрики Банка России могут показать 4-5% SAAR в мае (с у четом сезонности). За май 2024 уже пересчитывали с 10,7 на 8% SAAR из-за туризма.

До 2021 в корзине не было поездок на Чёрное море и в Турцию, была другая динамика внутри года у самолета и индексации жд-тарифов. Три года подряд 2023-25 рост цен в туризме +5-6% в мае (против 1-2% до 2022), до +20% за I полугодие и снижение цен во II п.

Кстати, именно в услугах туризма хорошо проявляется проинфляционное влияние высокой ставки. Перераспределение процентных доходов в пользу людей со сбережениями увеличивает спрос. Инвестиции в туристические объекты и предложение наоборот ограничиваются - рыночный кредит дорог, а льготных кредитов за счет бюджета на всех не хватит. Индексация жд-тарифов напрямую связана со стоимостью долга РЖД.

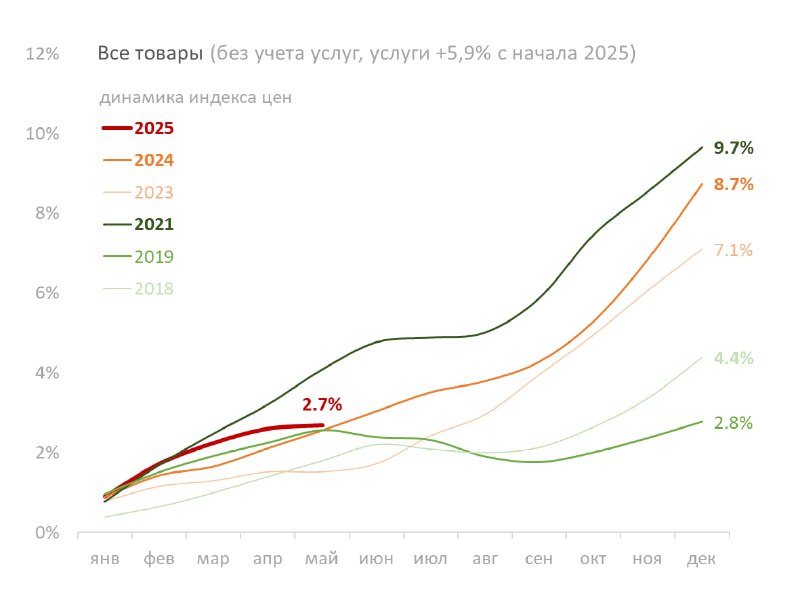

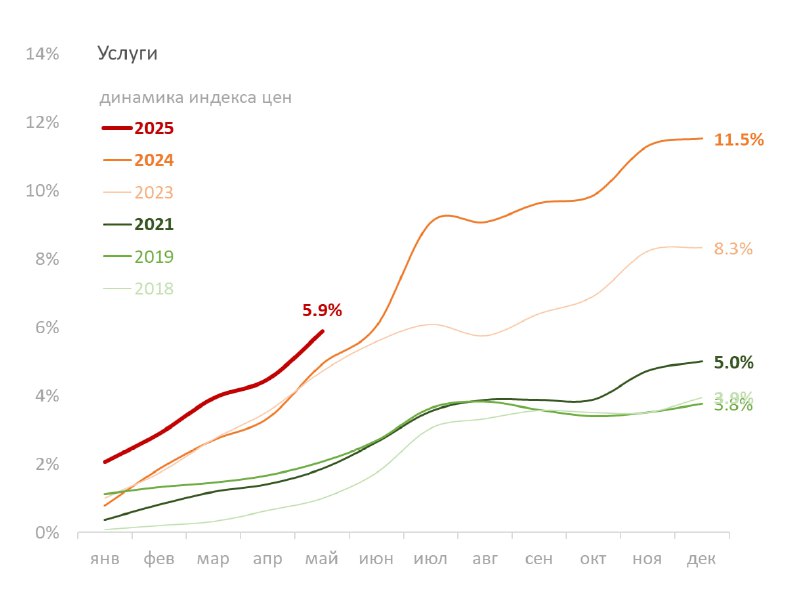

Инфляция в 2025 все больше расходится между товарами и услугами. В товарах идет по траектории 2019 менее +3%. Услуги за счет туризма и разных индексаций пока на самой крутой траектории +5,9% с начала года. После июля услуги притормозят, и по году можем увидеть 6-7% общего индекса при 10% в услугах.

▪️Бюджет. Корректировка закона о федеральном бюджете на 2025 год предполагает сокращение расходов в оставшуюся часть года и дефицит 3,8 трлн по году (<2% ВВП). Этот амбициозный план ещё придавит экономику и инфляцию. Более реален умеренный рост расходов до 7% г/г. Тогда расходы и дефицит могут быть на 3 трлн выше - 45 и 6,5 трлн руб. (3% ВВП).

Реальные расходы бюджета все равно снизятся, а дополнительные 3 трлн пойдут на финансовые расходы: +1 на госдолг, +1 на госипотеку, +1 на компенсации банкам по другим кредитам.

▪️Банки. Ставка 21% снизила процентную маржу у всех (3,9%->3,3%) кроме Сбера (5,8%->6,0%) по итогам 1 кв. 2025. ЦБ ожидает стабильную маржу 4-4,4% и прибыль банков 3-3,5 трлн (0,7 трлн за 1 квартал, включая убыток -0,24 трлн от переоценки валюты). Другие прогнозы менее реалистичны - завышены по средствам организаций (+5-10%) и занижены по средствам физлиц (+7-12% после +26% в 2024).

Кстати, ЦБ позволил банкам не ухудшать качество реструктуризированных кредитов компаниям и ИП, если Debt / Ebitda меньше 7. Так что банки смогут спокойно прятать реальные проблемы заемщиков и продолжать кредитовать экономику.

Маржа банков будет оставаться под давлением при снижении ставок. Но Сбер и ещё один банк могут хорошо заработать на переоценке портфеля ОФЗ с фиксированным купоном. Всего у банков таких ОФЗ на 6 трлн руб., в т.ч. до 4 трлн у Сбера.

▪️Длинные ОФЗ-фиксы - самый понятный трейд на снижении ставки. Потенциал до 40% за год. Если потребуется разместить больше ОФЗ, то банки снова купят 2-3 трлн флоатеров в конце года.

▪️Акции остаются под давлением, пока есть другие более понятные инструменты с высокой доходностью, а проблемы компаний только нарастают. Но текущие уровни вполне могут обеспечить +30% за год в среднем по рынку.

💡О прогнозе ставки в июле и выборе инструментов, которые выигрывают от её снижения, говорили с Маей Нелюбиной на РБК (youtube). Мой прогноз и призыв консенсусу голосовать за минус 2-3%, чтобы быстрее нормализовать ДКП и уменьшить проинфляционное влияние ставки. Снижение на 1% будет таким же "жестким" в реальном выражении, если не будет более мягкого и убедительного сигнала на будущее.

@truevalue

- Для рынков: скорость напрямую влияет на цены облигаций и интерес к акциям.

- Для банков и экономики: смогут ли заемщики выдержать высокую процентную нагрузку.

- Для бюджета: получится ли выполнить план на 2025, какие расходы и дефицит планировать на 2026.

- Банк России даст ясность только в июле, когда обновит среднесрочный прогноз, но все зависит от данных по инфляции и их интерпретации.

▪️Инфляция за неделю +0,03% и впервые с 2023 показала нулевую динамику по медиане - до половины товаров в узкой корзине снижались в цене.

Инфляция за май вышла +0,43% и для кого-то стала сюрпризом после +0,4% в апреле. Но здесь опять играет роль новая сезонность туризма - 2/3 или 0,29% относится к услугам в сфере туризма (рост +5% при весе 5,7% в корзине).

Метрики Банка России могут показать 4-5% SAAR в мае (с у четом сезонности). За май 2024 уже пересчитывали с 10,7 на 8% SAAR из-за туризма.

До 2021 в корзине не было поездок на Чёрное море и в Турцию, была другая динамика внутри года у самолета и индексации жд-тарифов. Три года подряд 2023-25 рост цен в туризме +5-6% в мае (против 1-2% до 2022), до +20% за I полугодие и снижение цен во II п.

Кстати, именно в услугах туризма хорошо проявляется проинфляционное влияние высокой ставки. Перераспределение процентных доходов в пользу людей со сбережениями увеличивает спрос. Инвестиции в туристические объекты и предложение наоборот ограничиваются - рыночный кредит дорог, а льготных кредитов за счет бюджета на всех не хватит. Индексация жд-тарифов напрямую связана со стоимостью долга РЖД.

Инфляция в 2025 все больше расходится между товарами и услугами. В товарах идет по траектории 2019 менее +3%. Услуги за счет туризма и разных индексаций пока на самой крутой траектории +5,9% с начала года. После июля услуги притормозят, и по году можем увидеть 6-7% общего индекса при 10% в услугах.

▪️Бюджет. Корректировка закона о федеральном бюджете на 2025 год предполагает сокращение расходов в оставшуюся часть года и дефицит 3,8 трлн по году (<2% ВВП). Этот амбициозный план ещё придавит экономику и инфляцию. Более реален умеренный рост расходов до 7% г/г. Тогда расходы и дефицит могут быть на 3 трлн выше - 45 и 6,5 трлн руб. (3% ВВП).

Реальные расходы бюджета все равно снизятся, а дополнительные 3 трлн пойдут на финансовые расходы: +1 на госдолг, +1 на госипотеку, +1 на компенсации банкам по другим кредитам.

▪️Банки. Ставка 21% снизила процентную маржу у всех (3,9%->3,3%) кроме Сбера (5,8%->6,0%) по итогам 1 кв. 2025. ЦБ ожидает стабильную маржу 4-4,4% и прибыль банков 3-3,5 трлн (0,7 трлн за 1 квартал, включая убыток -0,24 трлн от переоценки валюты). Другие прогнозы менее реалистичны - завышены по средствам организаций (+5-10%) и занижены по средствам физлиц (+7-12% после +26% в 2024).

Кстати, ЦБ позволил банкам не ухудшать качество реструктуризированных кредитов компаниям и ИП, если Debt / Ebitda меньше 7. Так что банки смогут спокойно прятать реальные проблемы заемщиков и продолжать кредитовать экономику.

Маржа банков будет оставаться под давлением при снижении ставок. Но Сбер и ещё один банк могут хорошо заработать на переоценке портфеля ОФЗ с фиксированным купоном. Всего у банков таких ОФЗ на 6 трлн руб., в т.ч. до 4 трлн у Сбера.

▪️Длинные ОФЗ-фиксы - самый понятный трейд на снижении ставки. Потенциал до 40% за год. Если потребуется разместить больше ОФЗ, то банки снова купят 2-3 трлн флоатеров в конце года.

▪️Акции остаются под давлением, пока есть другие более понятные инструменты с высокой доходностью, а проблемы компаний только нарастают. Но текущие уровни вполне могут обеспечить +30% за год в среднем по рынку.

💡О прогнозе ставки в июле и выборе инструментов, которые выигрывают от её снижения, говорили с Маей Нелюбиной на РБК (youtube). Мой прогноз и призыв консенсусу голосовать за минус 2-3%, чтобы быстрее нормализовать ДКП и уменьшить проинфляционное влияние ставки. Снижение на 1% будет таким же "жестким" в реальном выражении, если не будет более мягкого и убедительного сигнала на будущее.

@truevalue

tg-me.com/truevalue/1348

Create:

Last Update:

Last Update:

Как быстро будет снижаться ставка? - главный вопрос для всех:

- Для рынков: скорость напрямую влияет на цены облигаций и интерес к акциям.

- Для банков и экономики: смогут ли заемщики выдержать высокую процентную нагрузку.

- Для бюджета: получится ли выполнить план на 2025, какие расходы и дефицит планировать на 2026.

- Банк России даст ясность только в июле, когда обновит среднесрочный прогноз, но все зависит от данных по инфляции и их интерпретации.

▪️Инфляция за неделю +0,03% и впервые с 2023 показала нулевую динамику по медиане - до половины товаров в узкой корзине снижались в цене.

Инфляция за май вышла +0,43% и для кого-то стала сюрпризом после +0,4% в апреле. Но здесь опять играет роль новая сезонность туризма - 2/3 или 0,29% относится к услугам в сфере туризма (рост +5% при весе 5,7% в корзине).

Метрики Банка России могут показать 4-5% SAAR в мае (с у четом сезонности). За май 2024 уже пересчитывали с 10,7 на 8% SAAR из-за туризма.

До 2021 в корзине не было поездок на Чёрное море и в Турцию, была другая динамика внутри года у самолета и индексации жд-тарифов. Три года подряд 2023-25 рост цен в туризме +5-6% в мае (против 1-2% до 2022), до +20% за I полугодие и снижение цен во II п.

Кстати, именно в услугах туризма хорошо проявляется проинфляционное влияние высокой ставки. Перераспределение процентных доходов в пользу людей со сбережениями увеличивает спрос. Инвестиции в туристические объекты и предложение наоборот ограничиваются - рыночный кредит дорог, а льготных кредитов за счет бюджета на всех не хватит. Индексация жд-тарифов напрямую связана со стоимостью долга РЖД.

Инфляция в 2025 все больше расходится между товарами и услугами. В товарах идет по траектории 2019 менее +3%. Услуги за счет туризма и разных индексаций пока на самой крутой траектории +5,9% с начала года. После июля услуги притормозят, и по году можем увидеть 6-7% общего индекса при 10% в услугах.

▪️Бюджет. Корректировка закона о федеральном бюджете на 2025 год предполагает сокращение расходов в оставшуюся часть года и дефицит 3,8 трлн по году (<2% ВВП). Этот амбициозный план ещё придавит экономику и инфляцию. Более реален умеренный рост расходов до 7% г/г. Тогда расходы и дефицит могут быть на 3 трлн выше - 45 и 6,5 трлн руб. (3% ВВП).

Реальные расходы бюджета все равно снизятся, а дополнительные 3 трлн пойдут на финансовые расходы: +1 на госдолг, +1 на госипотеку, +1 на компенсации банкам по другим кредитам.

▪️Банки. Ставка 21% снизила процентную маржу у всех (3,9%->3,3%) кроме Сбера (5,8%->6,0%) по итогам 1 кв. 2025. ЦБ ожидает стабильную маржу 4-4,4% и прибыль банков 3-3,5 трлн (0,7 трлн за 1 квартал, включая убыток -0,24 трлн от переоценки валюты). Другие прогнозы менее реалистичны - завышены по средствам организаций (+5-10%) и занижены по средствам физлиц (+7-12% после +26% в 2024).

Кстати, ЦБ позволил банкам не ухудшать качество реструктуризированных кредитов компаниям и ИП, если Debt / Ebitda меньше 7. Так что банки смогут спокойно прятать реальные проблемы заемщиков и продолжать кредитовать экономику.

Маржа банков будет оставаться под давлением при снижении ставок. Но Сбер и ещё один банк могут хорошо заработать на переоценке портфеля ОФЗ с фиксированным купоном. Всего у банков таких ОФЗ на 6 трлн руб., в т.ч. до 4 трлн у Сбера.

▪️Длинные ОФЗ-фиксы - самый понятный трейд на снижении ставки. Потенциал до 40% за год. Если потребуется разместить больше ОФЗ, то банки снова купят 2-3 трлн флоатеров в конце года.

▪️Акции остаются под давлением, пока есть другие более понятные инструменты с высокой доходностью, а проблемы компаний только нарастают. Но текущие уровни вполне могут обеспечить +30% за год в среднем по рынку.

💡О прогнозе ставки в июле и выборе инструментов, которые выигрывают от её снижения, говорили с Маей Нелюбиной на РБК (youtube). Мой прогноз и призыв консенсусу голосовать за минус 2-3%, чтобы быстрее нормализовать ДКП и уменьшить проинфляционное влияние ставки. Снижение на 1% будет таким же "жестким" в реальном выражении, если не будет более мягкого и убедительного сигнала на будущее.

@truevalue

- Для рынков: скорость напрямую влияет на цены облигаций и интерес к акциям.

- Для банков и экономики: смогут ли заемщики выдержать высокую процентную нагрузку.

- Для бюджета: получится ли выполнить план на 2025, какие расходы и дефицит планировать на 2026.

- Банк России даст ясность только в июле, когда обновит среднесрочный прогноз, но все зависит от данных по инфляции и их интерпретации.

▪️Инфляция за неделю +0,03% и впервые с 2023 показала нулевую динамику по медиане - до половины товаров в узкой корзине снижались в цене.

Инфляция за май вышла +0,43% и для кого-то стала сюрпризом после +0,4% в апреле. Но здесь опять играет роль новая сезонность туризма - 2/3 или 0,29% относится к услугам в сфере туризма (рост +5% при весе 5,7% в корзине).

Метрики Банка России могут показать 4-5% SAAR в мае (с у четом сезонности). За май 2024 уже пересчитывали с 10,7 на 8% SAAR из-за туризма.

До 2021 в корзине не было поездок на Чёрное море и в Турцию, была другая динамика внутри года у самолета и индексации жд-тарифов. Три года подряд 2023-25 рост цен в туризме +5-6% в мае (против 1-2% до 2022), до +20% за I полугодие и снижение цен во II п.

Кстати, именно в услугах туризма хорошо проявляется проинфляционное влияние высокой ставки. Перераспределение процентных доходов в пользу людей со сбережениями увеличивает спрос. Инвестиции в туристические объекты и предложение наоборот ограничиваются - рыночный кредит дорог, а льготных кредитов за счет бюджета на всех не хватит. Индексация жд-тарифов напрямую связана со стоимостью долга РЖД.

Инфляция в 2025 все больше расходится между товарами и услугами. В товарах идет по траектории 2019 менее +3%. Услуги за счет туризма и разных индексаций пока на самой крутой траектории +5,9% с начала года. После июля услуги притормозят, и по году можем увидеть 6-7% общего индекса при 10% в услугах.

▪️Бюджет. Корректировка закона о федеральном бюджете на 2025 год предполагает сокращение расходов в оставшуюся часть года и дефицит 3,8 трлн по году (<2% ВВП). Этот амбициозный план ещё придавит экономику и инфляцию. Более реален умеренный рост расходов до 7% г/г. Тогда расходы и дефицит могут быть на 3 трлн выше - 45 и 6,5 трлн руб. (3% ВВП).

Реальные расходы бюджета все равно снизятся, а дополнительные 3 трлн пойдут на финансовые расходы: +1 на госдолг, +1 на госипотеку, +1 на компенсации банкам по другим кредитам.

▪️Банки. Ставка 21% снизила процентную маржу у всех (3,9%->3,3%) кроме Сбера (5,8%->6,0%) по итогам 1 кв. 2025. ЦБ ожидает стабильную маржу 4-4,4% и прибыль банков 3-3,5 трлн (0,7 трлн за 1 квартал, включая убыток -0,24 трлн от переоценки валюты). Другие прогнозы менее реалистичны - завышены по средствам организаций (+5-10%) и занижены по средствам физлиц (+7-12% после +26% в 2024).

Кстати, ЦБ позволил банкам не ухудшать качество реструктуризированных кредитов компаниям и ИП, если Debt / Ebitda меньше 7. Так что банки смогут спокойно прятать реальные проблемы заемщиков и продолжать кредитовать экономику.

Маржа банков будет оставаться под давлением при снижении ставок. Но Сбер и ещё один банк могут хорошо заработать на переоценке портфеля ОФЗ с фиксированным купоном. Всего у банков таких ОФЗ на 6 трлн руб., в т.ч. до 4 трлн у Сбера.

▪️Длинные ОФЗ-фиксы - самый понятный трейд на снижении ставки. Потенциал до 40% за год. Если потребуется разместить больше ОФЗ, то банки снова купят 2-3 трлн флоатеров в конце года.

▪️Акции остаются под давлением, пока есть другие более понятные инструменты с высокой доходностью, а проблемы компаний только нарастают. Но текущие уровни вполне могут обеспечить +30% за год в среднем по рынку.

💡О прогнозе ставки в июле и выборе инструментов, которые выигрывают от её снижения, говорили с Маей Нелюбиной на РБК (youtube). Мой прогноз и призыв консенсусу голосовать за минус 2-3%, чтобы быстрее нормализовать ДКП и уменьшить проинфляционное влияние ставки. Снижение на 1% будет таким же "жестким" в реальном выражении, если не будет более мягкого и убедительного сигнала на будущее.

@truevalue

BY Truevalue

Share with your friend now:

tg-me.com/truevalue/1348