#БанкРоссии #кредит #банки #ставки #инфляция

Банки: фактическая стоимость обслуживания долга еще выросла

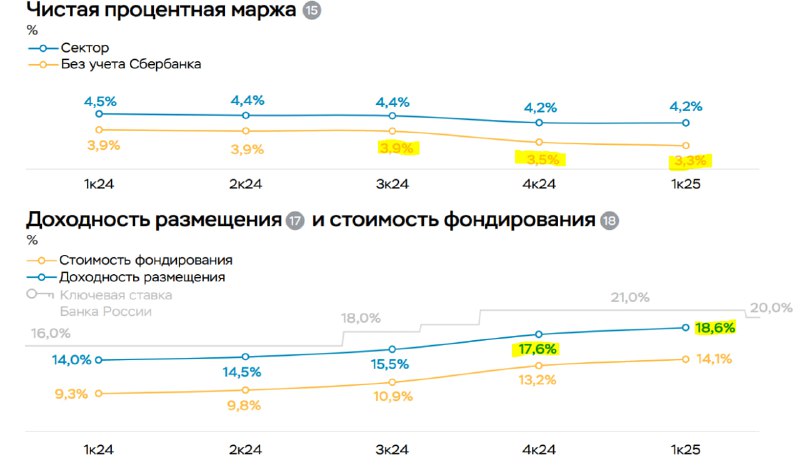

Обзор банковского сектора за I квартал в целом подтвердил ожидания – прибыль потихоньку начала деградировать, упав до ₽0.7 трлн за квартал. Особенное это выражено за периметром одного большого банка, без учета которого маржа банков упала до 3.3% с 3.5% в IV квартале и 3.9% в III квартале 2024 года. С понижением ставок компрессия процентного дохода вполне может оказывать давление на прибыль из-за большой доли активов с плавающей ставкой, которые будут реагировать на снижение быстрее, чем срочные пассивы.

Все это на фоне выросших операционных издержек и растущих резервов на фоне роста стоимости риска (CoR), которая по розничному портфелю выросла на 1.5 п.п до 3.6%, по компания рост тоже есть, но пока CoR не очень высокий – рост с 0.2% до 0.6%. Доля проблемных кредитов в ипотеке выросла с 0.7% до 0.9%, в потребкредитах с 8.8% до 10.5%,

❗️Для экономики важна динамика доходности размещения ресурсов банками, что отражает фактическую текущую стоимость кредита - прирост на 1 п.п с 17.6% до 18.6%, что означает фактическое ужесточение для заемщиков, хотя ключевая ставка уже не росла. Проценты по кредитам могли требовать ~ ₽1.9 трлн руб. в месяц (только кредит компаниям и населению), но это с учетом льгот, в реальности на ~₽0.2...0.25 трлн меньше за счет льготного кредита.

Учитывая отсутствие роста кредита такие процентные расходы должны оказывать сильное сдерживающее влияние на спрос, т.к. финансироваться должны из сбережений и текущих доходов, хотя бюджетные трансферты все же немного сгладили ситуацию.

Стоимость фондирования банков выросла с 13.2% до 14.1%, банки будут пытаться как-то балансировать процентный риск в условиях давления на капитал со стороны возможной реализации процентного риска.

В целом стоимость кредитов продолжала расти за счет реализации лагов ДКП, снижение ключевой ставки здесь скорее призвано нормализовать динамику и ограничить дальнейший рост фактичекской стоимости обслуживания долга в экономике.

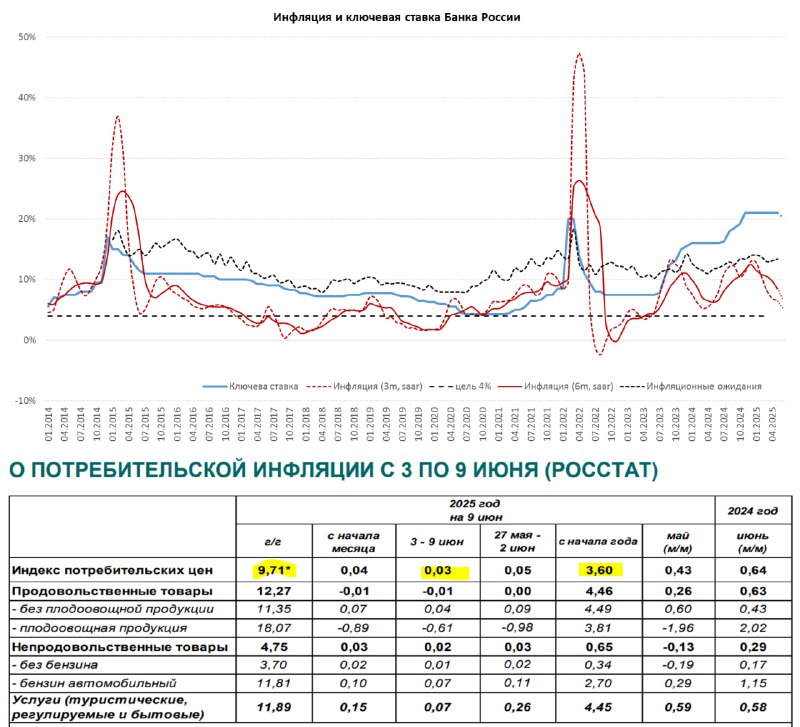

Итоговые цифры инфляции в мае разочаровали, рост цен составил 0.43% м/м (а не 0.25% м/м как следовало из неделек), годовой прирост цен замедлился до 9.9% г/г, а оценка инфляции с поправкой на сезонность в районе 6% (SAAR), в первую очередь, рост выше в услугах. Правда недельные данные опять позитивны 0.03% н/н, всего 0.04% с начала месяца и снижение годовой динамики до 9.7% г/г, по итогам июня снижение инфляции продолжается.

❗️P.S.: Канал уходит в отпускной режим ... регулярность пострадает )

@truecon

Банки: фактическая стоимость обслуживания долга еще выросла

Обзор банковского сектора за I квартал в целом подтвердил ожидания – прибыль потихоньку начала деградировать, упав до ₽0.7 трлн за квартал. Особенное это выражено за периметром одного большого банка, без учета которого маржа банков упала до 3.3% с 3.5% в IV квартале и 3.9% в III квартале 2024 года. С понижением ставок компрессия процентного дохода вполне может оказывать давление на прибыль из-за большой доли активов с плавающей ставкой, которые будут реагировать на снижение быстрее, чем срочные пассивы.

Все это на фоне выросших операционных издержек и растущих резервов на фоне роста стоимости риска (CoR), которая по розничному портфелю выросла на 1.5 п.п до 3.6%, по компания рост тоже есть, но пока CoR не очень высокий – рост с 0.2% до 0.6%. Доля проблемных кредитов в ипотеке выросла с 0.7% до 0.9%, в потребкредитах с 8.8% до 10.5%,

❗️Для экономики важна динамика доходности размещения ресурсов банками, что отражает фактическую текущую стоимость кредита - прирост на 1 п.п с 17.6% до 18.6%, что означает фактическое ужесточение для заемщиков, хотя ключевая ставка уже не росла. Проценты по кредитам могли требовать ~ ₽1.9 трлн руб. в месяц (только кредит компаниям и населению), но это с учетом льгот, в реальности на ~₽0.2...0.25 трлн меньше за счет льготного кредита.

Учитывая отсутствие роста кредита такие процентные расходы должны оказывать сильное сдерживающее влияние на спрос, т.к. финансироваться должны из сбережений и текущих доходов, хотя бюджетные трансферты все же немного сгладили ситуацию.

Стоимость фондирования банков выросла с 13.2% до 14.1%, банки будут пытаться как-то балансировать процентный риск в условиях давления на капитал со стороны возможной реализации процентного риска.

В целом стоимость кредитов продолжала расти за счет реализации лагов ДКП, снижение ключевой ставки здесь скорее призвано нормализовать динамику и ограничить дальнейший рост фактичекской стоимости обслуживания долга в экономике.

Итоговые цифры инфляции в мае разочаровали, рост цен составил 0.43% м/м (а не 0.25% м/м как следовало из неделек), годовой прирост цен замедлился до 9.9% г/г, а оценка инфляции с поправкой на сезонность в районе 6% (SAAR), в первую очередь, рост выше в услугах. Правда недельные данные опять позитивны 0.03% н/н, всего 0.04% с начала месяца и снижение годовой динамики до 9.7% г/г, по итогам июня снижение инфляции продолжается.

❗️P.S.: Канал уходит в отпускной режим ... регулярность пострадает )

@truecon

tg-me.com/truecon/4665

Create:

Last Update:

Last Update:

#БанкРоссии #кредит #банки #ставки #инфляция

Банки: фактическая стоимость обслуживания долга еще выросла

Обзор банковского сектора за I квартал в целом подтвердил ожидания – прибыль потихоньку начала деградировать, упав до ₽0.7 трлн за квартал. Особенное это выражено за периметром одного большого банка, без учета которого маржа банков упала до 3.3% с 3.5% в IV квартале и 3.9% в III квартале 2024 года. С понижением ставок компрессия процентного дохода вполне может оказывать давление на прибыль из-за большой доли активов с плавающей ставкой, которые будут реагировать на снижение быстрее, чем срочные пассивы.

Все это на фоне выросших операционных издержек и растущих резервов на фоне роста стоимости риска (CoR), которая по розничному портфелю выросла на 1.5 п.п до 3.6%, по компания рост тоже есть, но пока CoR не очень высокий – рост с 0.2% до 0.6%. Доля проблемных кредитов в ипотеке выросла с 0.7% до 0.9%, в потребкредитах с 8.8% до 10.5%,

❗️Для экономики важна динамика доходности размещения ресурсов банками, что отражает фактическую текущую стоимость кредита - прирост на 1 п.п с 17.6% до 18.6%, что означает фактическое ужесточение для заемщиков, хотя ключевая ставка уже не росла. Проценты по кредитам могли требовать ~ ₽1.9 трлн руб. в месяц (только кредит компаниям и населению), но это с учетом льгот, в реальности на ~₽0.2...0.25 трлн меньше за счет льготного кредита.

Учитывая отсутствие роста кредита такие процентные расходы должны оказывать сильное сдерживающее влияние на спрос, т.к. финансироваться должны из сбережений и текущих доходов, хотя бюджетные трансферты все же немного сгладили ситуацию.

Стоимость фондирования банков выросла с 13.2% до 14.1%, банки будут пытаться как-то балансировать процентный риск в условиях давления на капитал со стороны возможной реализации процентного риска.

В целом стоимость кредитов продолжала расти за счет реализации лагов ДКП, снижение ключевой ставки здесь скорее призвано нормализовать динамику и ограничить дальнейший рост фактичекской стоимости обслуживания долга в экономике.

Итоговые цифры инфляции в мае разочаровали, рост цен составил 0.43% м/м (а не 0.25% м/м как следовало из неделек), годовой прирост цен замедлился до 9.9% г/г, а оценка инфляции с поправкой на сезонность в районе 6% (SAAR), в первую очередь, рост выше в услугах. Правда недельные данные опять позитивны 0.03% н/н, всего 0.04% с начала месяца и снижение годовой динамики до 9.7% г/г, по итогам июня снижение инфляции продолжается.

❗️P.S.: Канал уходит в отпускной режим ... регулярность пострадает )

@truecon

Банки: фактическая стоимость обслуживания долга еще выросла

Обзор банковского сектора за I квартал в целом подтвердил ожидания – прибыль потихоньку начала деградировать, упав до ₽0.7 трлн за квартал. Особенное это выражено за периметром одного большого банка, без учета которого маржа банков упала до 3.3% с 3.5% в IV квартале и 3.9% в III квартале 2024 года. С понижением ставок компрессия процентного дохода вполне может оказывать давление на прибыль из-за большой доли активов с плавающей ставкой, которые будут реагировать на снижение быстрее, чем срочные пассивы.

Все это на фоне выросших операционных издержек и растущих резервов на фоне роста стоимости риска (CoR), которая по розничному портфелю выросла на 1.5 п.п до 3.6%, по компания рост тоже есть, но пока CoR не очень высокий – рост с 0.2% до 0.6%. Доля проблемных кредитов в ипотеке выросла с 0.7% до 0.9%, в потребкредитах с 8.8% до 10.5%,

❗️Для экономики важна динамика доходности размещения ресурсов банками, что отражает фактическую текущую стоимость кредита - прирост на 1 п.п с 17.6% до 18.6%, что означает фактическое ужесточение для заемщиков, хотя ключевая ставка уже не росла. Проценты по кредитам могли требовать ~ ₽1.9 трлн руб. в месяц (только кредит компаниям и населению), но это с учетом льгот, в реальности на ~₽0.2...0.25 трлн меньше за счет льготного кредита.

Учитывая отсутствие роста кредита такие процентные расходы должны оказывать сильное сдерживающее влияние на спрос, т.к. финансироваться должны из сбережений и текущих доходов, хотя бюджетные трансферты все же немного сгладили ситуацию.

Стоимость фондирования банков выросла с 13.2% до 14.1%, банки будут пытаться как-то балансировать процентный риск в условиях давления на капитал со стороны возможной реализации процентного риска.

В целом стоимость кредитов продолжала расти за счет реализации лагов ДКП, снижение ключевой ставки здесь скорее призвано нормализовать динамику и ограничить дальнейший рост фактичекской стоимости обслуживания долга в экономике.

Итоговые цифры инфляции в мае разочаровали, рост цен составил 0.43% м/м (а не 0.25% м/м как следовало из неделек), годовой прирост цен замедлился до 9.9% г/г, а оценка инфляции с поправкой на сезонность в районе 6% (SAAR), в первую очередь, рост выше в услугах. Правда недельные данные опять позитивны 0.03% н/н, всего 0.04% с начала месяца и снижение годовой динамики до 9.7% г/г, по итогам июня снижение инфляции продолжается.

❗️P.S.: Канал уходит в отпускной режим ... регулярность пострадает )

@truecon

BY TruEcon

Share with your friend now:

tg-me.com/truecon/4665