Внешняя торговля США в апреле

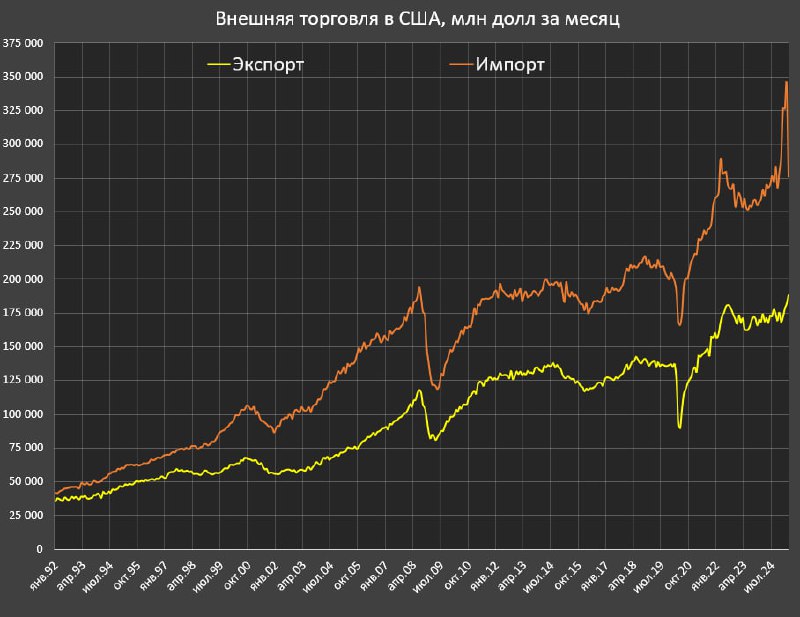

Торговый дефицит улучшился с рекордных 162.3 млрд в марте до 87.6 млрд в апреле с сезонным сглаживанием, но даже так – это четвертый худший дефицит для апреля в истории после 105.2 млрд в апр.22, 98.7 млрд в апр.24 и 96.1 млрд в апр.23.

С начала 2025 торговый дефицит составил 552.4 млрд (абсолютный рекорд) vs 374.1 млрд за 4м24, 360.5 млрд за 4м23 и 434.6 млрд за 4м22 (предыдущий рекорд).

Годовой дефицит торгового баланса достиг астрономических показателей – 1.38 трлн, а в 2022 дефицит почти в 1.2 трлн казался несокрушимым, тогда как до COVID кризиса дефицит торгового баланса долгое время находился в диапазоне 700-880 млрд.

Чем обусловлено снижение дефицита за месяц на 74.6 млрд?

Экспорт за месяц вырос на 6.2 млрд (+3.4% м/м), а импорт сократился почти на 68.4 млрд (-19.8% м/м).

В сравнении с прошлым годом не столь существенное сокращение (11.1 млрд), но это связано с ростом экспорта на 17.2 млрд (+10.1% г/г) и незначительным ростом импорта на 6.1 млрд (+2.3% г/г).

Здесь весьма интересен импорт, т.к. в апреле почти 2/3 месяца действовали пошлины, пусть даже ограниченные (10%).

Импорт остается высоким по историческим меркам. Для сравнения, в 2018-2019 импорт был в диапазоне 200-217 млрд за месяц, с ноя.21 по ноя.24 был в широком диапазоне 251-289 млрд (в среднем 265.2 млрд).

Импорт начал разгоняться с декабря 2024 на ожиданиях, что к центру управления полетами приходит, мягко говоря, не вполне вменяемая команда и могут устраивать шоковую терапию в экономике с торговым эмбарго по ключевым партнерам.

На исторических рядах можно оценить аномальный «выброс» импорта с дек.24 по мар.25 – в среднем дополнительно не менее 50 млрд в месяц или свыше 200 млрд за четыре месяца составил избыточный импорт в ожидании пошлин, который пошел на склад для сглаживания потенциального срыва поставок и нарушения цепочки снабжения.

Это не так и много, соответствуя ¾ от месячной потребности, поэтому все аномальное расширение торгового баланса связано с опережающим накоплением запасов.

Импорт в апреле вернулся к плюс-минус нормальным показателям, никакого обвала импорта нет, хотя СМИ пытались представить именно так. Обвал с аномальных показателей в рамках накопления запасов, но возврат к среднесрочному тренду и норме.

Здесь скорее удивительно то, что импорт оказался чуть выше среднесрочного тренда, т.е. никакого нарушения торговых потоков не наблюдается и это основной вывод из статистики.

Что касается экспорта, рост выглядит нестандартно в рамках ожесточения торговых воин (предыдущий максимум в июн.22 превышен на 7 млрд или почти 4%).

В структуре роста экспорта за последний год (апр.25 к апр.24) почти 85% от всего роста приходится на промышленные поставки (13.9 млрд в общем росте на 16.5 млрд за год) и еще 6.6 млрд на капитальные товары (промежуточную продукцию), все прочие категории в минусе, формируя 29% от валового экспорта.

Торговый дефицит улучшился с рекордных 162.3 млрд в марте до 87.6 млрд в апреле с сезонным сглаживанием, но даже так – это четвертый худший дефицит для апреля в истории после 105.2 млрд в апр.22, 98.7 млрд в апр.24 и 96.1 млрд в апр.23.

С начала 2025 торговый дефицит составил 552.4 млрд (абсолютный рекорд) vs 374.1 млрд за 4м24, 360.5 млрд за 4м23 и 434.6 млрд за 4м22 (предыдущий рекорд).

Годовой дефицит торгового баланса достиг астрономических показателей – 1.38 трлн, а в 2022 дефицит почти в 1.2 трлн казался несокрушимым, тогда как до COVID кризиса дефицит торгового баланса долгое время находился в диапазоне 700-880 млрд.

Чем обусловлено снижение дефицита за месяц на 74.6 млрд?

Экспорт за месяц вырос на 6.2 млрд (+3.4% м/м), а импорт сократился почти на 68.4 млрд (-19.8% м/м).

В сравнении с прошлым годом не столь существенное сокращение (11.1 млрд), но это связано с ростом экспорта на 17.2 млрд (+10.1% г/г) и незначительным ростом импорта на 6.1 млрд (+2.3% г/г).

Здесь весьма интересен импорт, т.к. в апреле почти 2/3 месяца действовали пошлины, пусть даже ограниченные (10%).

Импорт остается высоким по историческим меркам. Для сравнения, в 2018-2019 импорт был в диапазоне 200-217 млрд за месяц, с ноя.21 по ноя.24 был в широком диапазоне 251-289 млрд (в среднем 265.2 млрд).

Импорт начал разгоняться с декабря 2024 на ожиданиях, что к центру управления полетами приходит, мягко говоря, не вполне вменяемая команда и могут устраивать шоковую терапию в экономике с торговым эмбарго по ключевым партнерам.

На исторических рядах можно оценить аномальный «выброс» импорта с дек.24 по мар.25 – в среднем дополнительно не менее 50 млрд в месяц или свыше 200 млрд за четыре месяца составил избыточный импорт в ожидании пошлин, который пошел на склад для сглаживания потенциального срыва поставок и нарушения цепочки снабжения.

Это не так и много, соответствуя ¾ от месячной потребности, поэтому все аномальное расширение торгового баланса связано с опережающим накоплением запасов.

Импорт в апреле вернулся к плюс-минус нормальным показателям, никакого обвала импорта нет, хотя СМИ пытались представить именно так. Обвал с аномальных показателей в рамках накопления запасов, но возврат к среднесрочному тренду и норме.

Здесь скорее удивительно то, что импорт оказался чуть выше среднесрочного тренда, т.е. никакого нарушения торговых потоков не наблюдается и это основной вывод из статистики.

Что касается экспорта, рост выглядит нестандартно в рамках ожесточения торговых воин (предыдущий максимум в июн.22 превышен на 7 млрд или почти 4%).

В структуре роста экспорта за последний год (апр.25 к апр.24) почти 85% от всего роста приходится на промышленные поставки (13.9 млрд в общем росте на 16.5 млрд за год) и еще 6.6 млрд на капитальные товары (промежуточную продукцию), все прочие категории в минусе, формируя 29% от валового экспорта.

tg-me.com/spydell_finance/7741

Create:

Last Update:

Last Update:

Внешняя торговля США в апреле

Торговый дефицит улучшился с рекордных 162.3 млрд в марте до 87.6 млрд в апреле с сезонным сглаживанием, но даже так – это четвертый худший дефицит для апреля в истории после 105.2 млрд в апр.22, 98.7 млрд в апр.24 и 96.1 млрд в апр.23.

С начала 2025 торговый дефицит составил 552.4 млрд (абсолютный рекорд) vs 374.1 млрд за 4м24, 360.5 млрд за 4м23 и 434.6 млрд за 4м22 (предыдущий рекорд).

Годовой дефицит торгового баланса достиг астрономических показателей – 1.38 трлн, а в 2022 дефицит почти в 1.2 трлн казался несокрушимым, тогда как до COVID кризиса дефицит торгового баланса долгое время находился в диапазоне 700-880 млрд.

Чем обусловлено снижение дефицита за месяц на 74.6 млрд?

Экспорт за месяц вырос на 6.2 млрд (+3.4% м/м), а импорт сократился почти на 68.4 млрд (-19.8% м/м).

В сравнении с прошлым годом не столь существенное сокращение (11.1 млрд), но это связано с ростом экспорта на 17.2 млрд (+10.1% г/г) и незначительным ростом импорта на 6.1 млрд (+2.3% г/г).

Здесь весьма интересен импорт, т.к. в апреле почти 2/3 месяца действовали пошлины, пусть даже ограниченные (10%).

Импорт остается высоким по историческим меркам. Для сравнения, в 2018-2019 импорт был в диапазоне 200-217 млрд за месяц, с ноя.21 по ноя.24 был в широком диапазоне 251-289 млрд (в среднем 265.2 млрд).

Импорт начал разгоняться с декабря 2024 на ожиданиях, что к центру управления полетами приходит, мягко говоря, не вполне вменяемая команда и могут устраивать шоковую терапию в экономике с торговым эмбарго по ключевым партнерам.

На исторических рядах можно оценить аномальный «выброс» импорта с дек.24 по мар.25 – в среднем дополнительно не менее 50 млрд в месяц или свыше 200 млрд за четыре месяца составил избыточный импорт в ожидании пошлин, который пошел на склад для сглаживания потенциального срыва поставок и нарушения цепочки снабжения.

Это не так и много, соответствуя ¾ от месячной потребности, поэтому все аномальное расширение торгового баланса связано с опережающим накоплением запасов.

Импорт в апреле вернулся к плюс-минус нормальным показателям, никакого обвала импорта нет, хотя СМИ пытались представить именно так. Обвал с аномальных показателей в рамках накопления запасов, но возврат к среднесрочному тренду и норме.

Здесь скорее удивительно то, что импорт оказался чуть выше среднесрочного тренда, т.е. никакого нарушения торговых потоков не наблюдается и это основной вывод из статистики.

Что касается экспорта, рост выглядит нестандартно в рамках ожесточения торговых воин (предыдущий максимум в июн.22 превышен на 7 млрд или почти 4%).

В структуре роста экспорта за последний год (апр.25 к апр.24) почти 85% от всего роста приходится на промышленные поставки (13.9 млрд в общем росте на 16.5 млрд за год) и еще 6.6 млрд на капитальные товары (промежуточную продукцию), все прочие категории в минусе, формируя 29% от валового экспорта.

Торговый дефицит улучшился с рекордных 162.3 млрд в марте до 87.6 млрд в апреле с сезонным сглаживанием, но даже так – это четвертый худший дефицит для апреля в истории после 105.2 млрд в апр.22, 98.7 млрд в апр.24 и 96.1 млрд в апр.23.

С начала 2025 торговый дефицит составил 552.4 млрд (абсолютный рекорд) vs 374.1 млрд за 4м24, 360.5 млрд за 4м23 и 434.6 млрд за 4м22 (предыдущий рекорд).

Годовой дефицит торгового баланса достиг астрономических показателей – 1.38 трлн, а в 2022 дефицит почти в 1.2 трлн казался несокрушимым, тогда как до COVID кризиса дефицит торгового баланса долгое время находился в диапазоне 700-880 млрд.

Чем обусловлено снижение дефицита за месяц на 74.6 млрд?

Экспорт за месяц вырос на 6.2 млрд (+3.4% м/м), а импорт сократился почти на 68.4 млрд (-19.8% м/м).

В сравнении с прошлым годом не столь существенное сокращение (11.1 млрд), но это связано с ростом экспорта на 17.2 млрд (+10.1% г/г) и незначительным ростом импорта на 6.1 млрд (+2.3% г/г).

Здесь весьма интересен импорт, т.к. в апреле почти 2/3 месяца действовали пошлины, пусть даже ограниченные (10%).

Импорт остается высоким по историческим меркам. Для сравнения, в 2018-2019 импорт был в диапазоне 200-217 млрд за месяц, с ноя.21 по ноя.24 был в широком диапазоне 251-289 млрд (в среднем 265.2 млрд).

Импорт начал разгоняться с декабря 2024 на ожиданиях, что к центру управления полетами приходит, мягко говоря, не вполне вменяемая команда и могут устраивать шоковую терапию в экономике с торговым эмбарго по ключевым партнерам.

На исторических рядах можно оценить аномальный «выброс» импорта с дек.24 по мар.25 – в среднем дополнительно не менее 50 млрд в месяц или свыше 200 млрд за четыре месяца составил избыточный импорт в ожидании пошлин, который пошел на склад для сглаживания потенциального срыва поставок и нарушения цепочки снабжения.

Это не так и много, соответствуя ¾ от месячной потребности, поэтому все аномальное расширение торгового баланса связано с опережающим накоплением запасов.

Импорт в апреле вернулся к плюс-минус нормальным показателям, никакого обвала импорта нет, хотя СМИ пытались представить именно так. Обвал с аномальных показателей в рамках накопления запасов, но возврат к среднесрочному тренду и норме.

Здесь скорее удивительно то, что импорт оказался чуть выше среднесрочного тренда, т.е. никакого нарушения торговых потоков не наблюдается и это основной вывод из статистики.

Что касается экспорта, рост выглядит нестандартно в рамках ожесточения торговых воин (предыдущий максимум в июн.22 превышен на 7 млрд или почти 4%).

В структуре роста экспорта за последний год (апр.25 к апр.24) почти 85% от всего роста приходится на промышленные поставки (13.9 млрд в общем росте на 16.5 млрд за год) и еще 6.6 млрд на капитальные товары (промежуточную продукцию), все прочие категории в минусе, формируя 29% от валового экспорта.

BY Spydell_finance

Share with your friend now:

tg-me.com/spydell_finance/7741