Отраслевой анализ обрабатывающей промышленности России

Февральские данные по промышленности худшие почти за три года (с середины 2022). За последние три месяца (дек.24-фев.25) 8 из 24 отраслей промышленности в минусе относительно прошлого года, за февраль еще хуже – 12 из 24 отраслей в минусе, т.е. идет тенденция на ухудшение.

С устранением сезонного и календарного эффекта 17 из 24 отраслей в минусе за последние полгода!

Проще сказать, кто в плюсе за последние полгода – отрасли преимущественно ориентированные на госзаказ, обслуживающие ВПК – производство готовых металлических изделий (+22.5% г/г в феврале), компьютеров и электроники (+17% г/г), прочих транспортных средств (+33.6% г/г), электрического оборудования (+7.3% г/г), текстильных изделий (+9% г/г) и лекарственных средств (+4.3% г/г), еще в плюсе ремонта и монтаж оборудования (+7.1% г/г).

С уверенность можно сказать, что гражданский сектор экономики от стагнации в конце 2024 переходит в минус в начале 2025, а госстимулы приобретают еще большую роль в 2025, чем в 2023-2024 в контексте стабилизации промышленности.

Для того, чтобы сгладить волатильность данных, следует рассмотреть тенденцию промышленности за последние три месяца относительно прошлого года (дек.24-фев.25 к дек.23-фев.24).

В лидерах роста за последние три месяца в сравнении с аналогичным периодом прошлого года:

• Производство прочих транспортных средств и оборудования – 40.7%

• Производство готовых металлических изделий, кроме машин и оборудования – 37.6%

• Производство лекарственных средств и материалов – 20.2%

• Производство компьютеров, электронных и оптических изделий – 20.2%

• Ремонт и монтаж машин и оборудования – 9.9%

• Производство электрического оборудования – 8.1%.

Самые емкие отрасли промышленности:

• Производство химических веществ и химических продуктов – рост на 3.8% г/г

• Нефтепереработка – снижение на 0.4% г/г

• Металлургическое производство – снижение на 2.8% г/г.

В лидерах снижения:

• Производство кожи и изделий из кожи – 24.5%

• Полиграфическая деятельность – 7%

• Производство прочей неметаллической минеральной продукции – 3.1%

• Производство автотранспортных средств – 1.5%.

В таблице в целях сопоставимого и репрезентативного анализа я представил период дек.21-фев.22 (как раз перед началом СВО) и дек.19-фев.20 (за месяц до локдаунов и COVID кризиса).

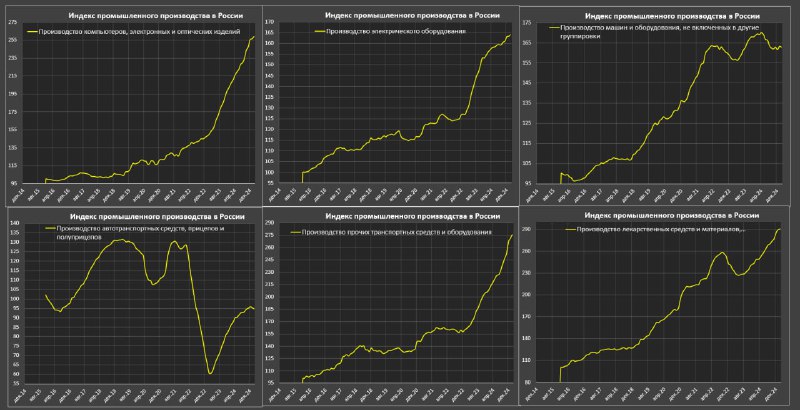

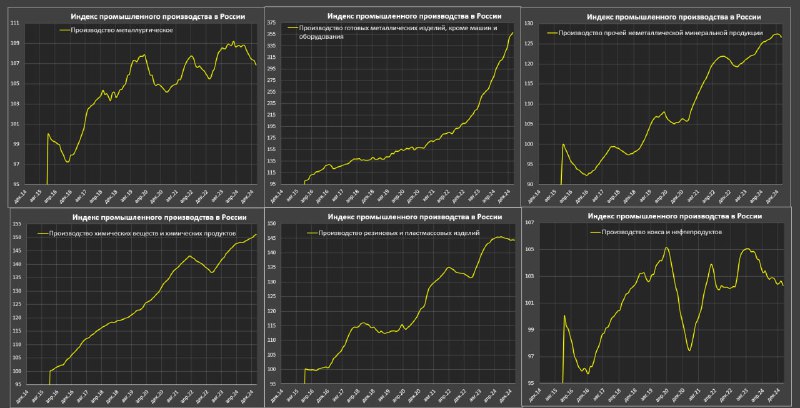

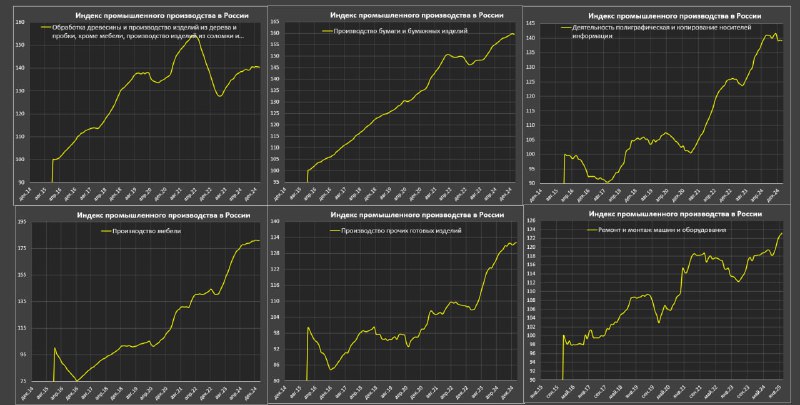

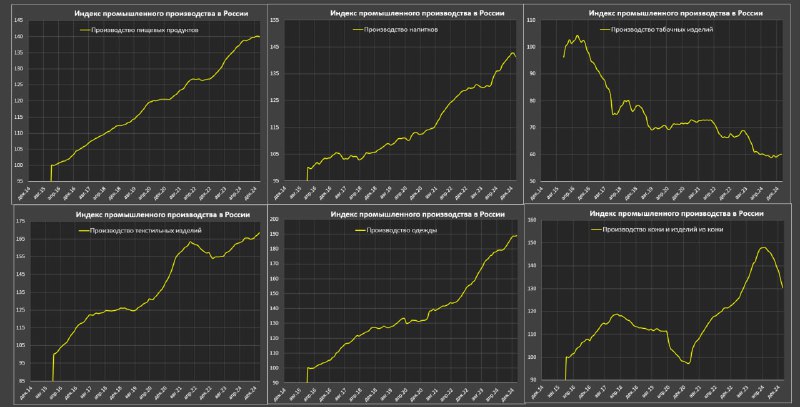

На графиках представлена сглаженная на 12м тенденция по отраслям промышленности.

За последние три года в лидерах роста производство готовых металлических изделий (+93.8%), компьютеров и электроники (+77%) и прочих транспортных средств (+67.6%) – все это напрямую связано с ВПК, а в лидерах падения производство авто (-32.9%), производство прочей неметаллической продукции, связанной со строительство (-4.3%), металлургия (-3.7%) и нефтепереработка (-2.3%).

С начала 2025 тенденция ухудшения годовой динамики идет по всем ключевым отраслям промышленности.

Февральские данные по промышленности худшие почти за три года (с середины 2022). За последние три месяца (дек.24-фев.25) 8 из 24 отраслей промышленности в минусе относительно прошлого года, за февраль еще хуже – 12 из 24 отраслей в минусе, т.е. идет тенденция на ухудшение.

С устранением сезонного и календарного эффекта 17 из 24 отраслей в минусе за последние полгода!

Проще сказать, кто в плюсе за последние полгода – отрасли преимущественно ориентированные на госзаказ, обслуживающие ВПК – производство готовых металлических изделий (+22.5% г/г в феврале), компьютеров и электроники (+17% г/г), прочих транспортных средств (+33.6% г/г), электрического оборудования (+7.3% г/г), текстильных изделий (+9% г/г) и лекарственных средств (+4.3% г/г), еще в плюсе ремонта и монтаж оборудования (+7.1% г/г).

С уверенность можно сказать, что гражданский сектор экономики от стагнации в конце 2024 переходит в минус в начале 2025, а госстимулы приобретают еще большую роль в 2025, чем в 2023-2024 в контексте стабилизации промышленности.

Для того, чтобы сгладить волатильность данных, следует рассмотреть тенденцию промышленности за последние три месяца относительно прошлого года (дек.24-фев.25 к дек.23-фев.24).

В лидерах роста за последние три месяца в сравнении с аналогичным периодом прошлого года:

• Производство прочих транспортных средств и оборудования – 40.7%

• Производство готовых металлических изделий, кроме машин и оборудования – 37.6%

• Производство лекарственных средств и материалов – 20.2%

• Производство компьютеров, электронных и оптических изделий – 20.2%

• Ремонт и монтаж машин и оборудования – 9.9%

• Производство электрического оборудования – 8.1%.

Самые емкие отрасли промышленности:

• Производство химических веществ и химических продуктов – рост на 3.8% г/г

• Нефтепереработка – снижение на 0.4% г/г

• Металлургическое производство – снижение на 2.8% г/г.

В лидерах снижения:

• Производство кожи и изделий из кожи – 24.5%

• Полиграфическая деятельность – 7%

• Производство прочей неметаллической минеральной продукции – 3.1%

• Производство автотранспортных средств – 1.5%.

В таблице в целях сопоставимого и репрезентативного анализа я представил период дек.21-фев.22 (как раз перед началом СВО) и дек.19-фев.20 (за месяц до локдаунов и COVID кризиса).

На графиках представлена сглаженная на 12м тенденция по отраслям промышленности.

За последние три года в лидерах роста производство готовых металлических изделий (+93.8%), компьютеров и электроники (+77%) и прочих транспортных средств (+67.6%) – все это напрямую связано с ВПК, а в лидерах падения производство авто (-32.9%), производство прочей неметаллической продукции, связанной со строительство (-4.3%), металлургия (-3.7%) и нефтепереработка (-2.3%).

С начала 2025 тенденция ухудшения годовой динамики идет по всем ключевым отраслям промышленности.

tg-me.com/spydell_finance/7339

Create:

Last Update:

Last Update:

Отраслевой анализ обрабатывающей промышленности России

Февральские данные по промышленности худшие почти за три года (с середины 2022). За последние три месяца (дек.24-фев.25) 8 из 24 отраслей промышленности в минусе относительно прошлого года, за февраль еще хуже – 12 из 24 отраслей в минусе, т.е. идет тенденция на ухудшение.

С устранением сезонного и календарного эффекта 17 из 24 отраслей в минусе за последние полгода!

Проще сказать, кто в плюсе за последние полгода – отрасли преимущественно ориентированные на госзаказ, обслуживающие ВПК – производство готовых металлических изделий (+22.5% г/г в феврале), компьютеров и электроники (+17% г/г), прочих транспортных средств (+33.6% г/г), электрического оборудования (+7.3% г/г), текстильных изделий (+9% г/г) и лекарственных средств (+4.3% г/г), еще в плюсе ремонта и монтаж оборудования (+7.1% г/г).

С уверенность можно сказать, что гражданский сектор экономики от стагнации в конце 2024 переходит в минус в начале 2025, а госстимулы приобретают еще большую роль в 2025, чем в 2023-2024 в контексте стабилизации промышленности.

Для того, чтобы сгладить волатильность данных, следует рассмотреть тенденцию промышленности за последние три месяца относительно прошлого года (дек.24-фев.25 к дек.23-фев.24).

В лидерах роста за последние три месяца в сравнении с аналогичным периодом прошлого года:

• Производство прочих транспортных средств и оборудования – 40.7%

• Производство готовых металлических изделий, кроме машин и оборудования – 37.6%

• Производство лекарственных средств и материалов – 20.2%

• Производство компьютеров, электронных и оптических изделий – 20.2%

• Ремонт и монтаж машин и оборудования – 9.9%

• Производство электрического оборудования – 8.1%.

Самые емкие отрасли промышленности:

• Производство химических веществ и химических продуктов – рост на 3.8% г/г

• Нефтепереработка – снижение на 0.4% г/г

• Металлургическое производство – снижение на 2.8% г/г.

В лидерах снижения:

• Производство кожи и изделий из кожи – 24.5%

• Полиграфическая деятельность – 7%

• Производство прочей неметаллической минеральной продукции – 3.1%

• Производство автотранспортных средств – 1.5%.

В таблице в целях сопоставимого и репрезентативного анализа я представил период дек.21-фев.22 (как раз перед началом СВО) и дек.19-фев.20 (за месяц до локдаунов и COVID кризиса).

На графиках представлена сглаженная на 12м тенденция по отраслям промышленности.

За последние три года в лидерах роста производство готовых металлических изделий (+93.8%), компьютеров и электроники (+77%) и прочих транспортных средств (+67.6%) – все это напрямую связано с ВПК, а в лидерах падения производство авто (-32.9%), производство прочей неметаллической продукции, связанной со строительство (-4.3%), металлургия (-3.7%) и нефтепереработка (-2.3%).

С начала 2025 тенденция ухудшения годовой динамики идет по всем ключевым отраслям промышленности.

Февральские данные по промышленности худшие почти за три года (с середины 2022). За последние три месяца (дек.24-фев.25) 8 из 24 отраслей промышленности в минусе относительно прошлого года, за февраль еще хуже – 12 из 24 отраслей в минусе, т.е. идет тенденция на ухудшение.

С устранением сезонного и календарного эффекта 17 из 24 отраслей в минусе за последние полгода!

Проще сказать, кто в плюсе за последние полгода – отрасли преимущественно ориентированные на госзаказ, обслуживающие ВПК – производство готовых металлических изделий (+22.5% г/г в феврале), компьютеров и электроники (+17% г/г), прочих транспортных средств (+33.6% г/г), электрического оборудования (+7.3% г/г), текстильных изделий (+9% г/г) и лекарственных средств (+4.3% г/г), еще в плюсе ремонта и монтаж оборудования (+7.1% г/г).

С уверенность можно сказать, что гражданский сектор экономики от стагнации в конце 2024 переходит в минус в начале 2025, а госстимулы приобретают еще большую роль в 2025, чем в 2023-2024 в контексте стабилизации промышленности.

Для того, чтобы сгладить волатильность данных, следует рассмотреть тенденцию промышленности за последние три месяца относительно прошлого года (дек.24-фев.25 к дек.23-фев.24).

В лидерах роста за последние три месяца в сравнении с аналогичным периодом прошлого года:

• Производство прочих транспортных средств и оборудования – 40.7%

• Производство готовых металлических изделий, кроме машин и оборудования – 37.6%

• Производство лекарственных средств и материалов – 20.2%

• Производство компьютеров, электронных и оптических изделий – 20.2%

• Ремонт и монтаж машин и оборудования – 9.9%

• Производство электрического оборудования – 8.1%.

Самые емкие отрасли промышленности:

• Производство химических веществ и химических продуктов – рост на 3.8% г/г

• Нефтепереработка – снижение на 0.4% г/г

• Металлургическое производство – снижение на 2.8% г/г.

В лидерах снижения:

• Производство кожи и изделий из кожи – 24.5%

• Полиграфическая деятельность – 7%

• Производство прочей неметаллической минеральной продукции – 3.1%

• Производство автотранспортных средств – 1.5%.

В таблице в целях сопоставимого и репрезентативного анализа я представил период дек.21-фев.22 (как раз перед началом СВО) и дек.19-фев.20 (за месяц до локдаунов и COVID кризиса).

На графиках представлена сглаженная на 12м тенденция по отраслям промышленности.

За последние три года в лидерах роста производство готовых металлических изделий (+93.8%), компьютеров и электроники (+77%) и прочих транспортных средств (+67.6%) – все это напрямую связано с ВПК, а в лидерах падения производство авто (-32.9%), производство прочей неметаллической продукции, связанной со строительство (-4.3%), металлургия (-3.7%) и нефтепереработка (-2.3%).

С начала 2025 тенденция ухудшения годовой динамики идет по всем ключевым отраслям промышленности.

BY Spydell_finance

Share with your friend now:

tg-me.com/spydell_finance/7339