Кто выкупает американский рынок акций?

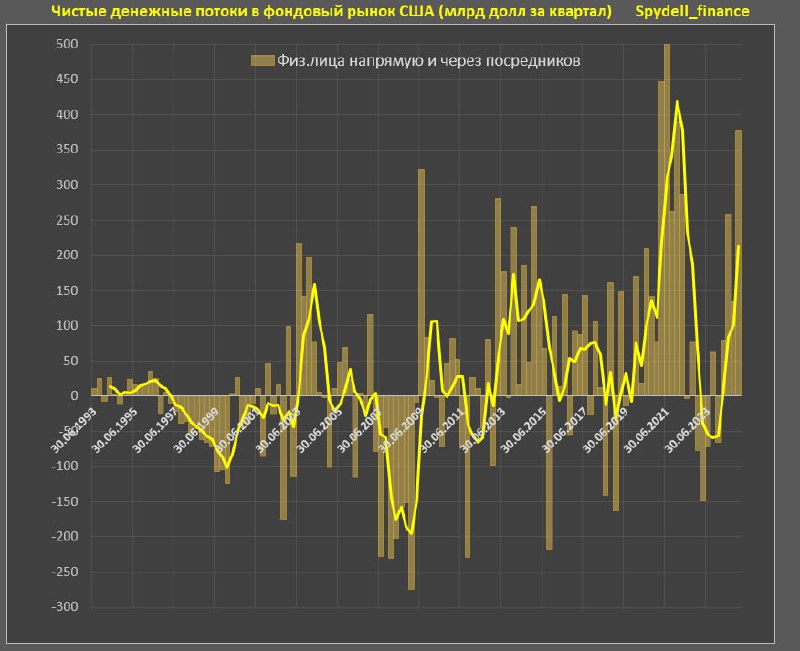

За 2024 год чистый денежный поток в акции со стороны американских домохозяйств и инвестфондов (взаимные + ETF фонды) составил 852 млрд (339 млрд в 1П24 + 513 млрд в 2П24) vs продаж в объеме 224 млрд в 2023, чистых покупок на 284 млрд в 2022, но значительно уступая рекордному денежному потоку в 2021 – 1674 млрд по собственным расчетам на основе пересмотренных и уточненных данных в отчете Z1.

Устойчивое распределение денежных потоков в рынок акций началось с 2013 года и до 2019 включительно накопленные чистые покупки составили 2 трлн, далее еще 2.1 трлн в 2020-2021 и около 0.9 трлн с 2022, где почти 94% всех покупок было в 2024.

В акции домохозяйства в США занесли 486 млрд напрямую и 367 млрд через посредников (инвестфонды) в 2024 году.

В конце 2024 зафиксирован один из самых мощных импульсов покупок в 4кв24 – 378 млрд от домохозяйств прямо или косвенно, это четвертый лучший результат в истории, уступая рекордному интересу в 2021.

Как по другим институциональным группам?

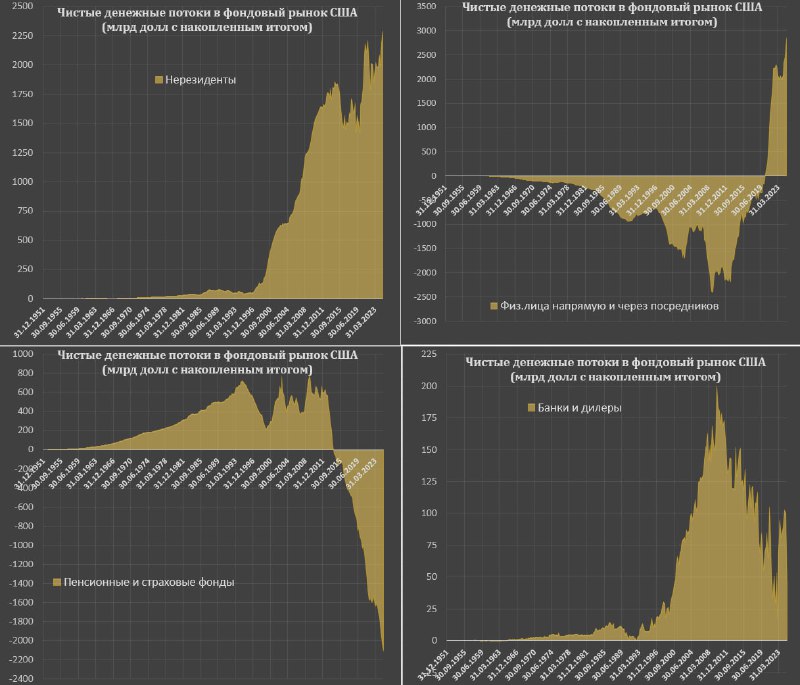

▪️Нерезиденты обеспечили 95 млрд в 4кв24, 298 млрд в 2П24, 304 млрд в 2024, 434 млрд за два года или 130 млрд в 2023, 307 млрд за три года или продажи на 127 млрд в 2022.

▪️Пенсионные и страховые фонды традиционно являются чистыми продавцами, в 4кв24 продали на 85 млрд (далее будут указываться продажи, т.к. покупок не было последнее время), в 2П24 – 207 млрд, 2024 – 421 млрд, за два года – 586 млрд, за три года – 533 млрд.

Если физлица с 2013 стали чистыми покупателями, пенсионные и страховые фонды с 2013 по 2024 продали акций американский компаний в совокупности на 2.7 трлн.

За 75 лет пенсионные и страховые фонды являются чистыми продавцами на 2.1 трлн, но как так получилось, откуда у них акции? Это эффект переоценки, - покупали дешево, а продают дорого, когда рынок активно растет (денежный поток считается за отчетный период).

▪️Банки, брокеры и дилеры не проявляют особой активности – за 4кв24 продажи на 58 млрд, за 2П24 продали на 61 млрд, за год сбросили акций а 43 млрд, но два года купили на 24 млрд, а за три года всего +8 млрд.

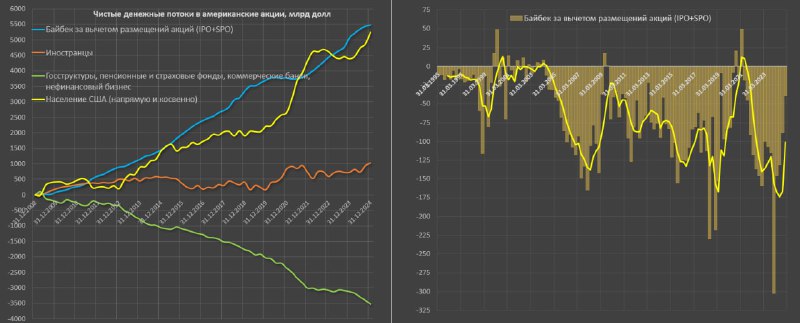

▪️Основным покупателем акций являются сами компании через байбек, но в конце 2024 интенсивность существенно снизилась. За 4кв24 чистый байбек (обратный выкуп минус размещения акций) составил всего 39 млрд vs 88 млрд в 3кв24, всего за 2П24 – 128 млрд, тогда как за 1П24 активность составила 277 млрд.

За 2024 чистый байбек составил 404 млрд vs 625 млрд в 2023, 560 млрд в 2022, 105 млрд в 2021, 81 млрд в 2020, а с 2013 по 2019 включительно – 2.8 трлн, что превышает активность физлиц.

Если за точку отсчета взять январь 2009, за полных 16 лет чистый байбек составил 5.47 трлн, физлица в США прямо или косвенно через инвестфонды – 5.24 трлн, нерезиденты – около 1 трлн, все прочие участники финансового рынка продали уже на 3.5 трлн.

Основную поддержку акций обеспечивает байбек и физлица, тогда как нерезиденты и все остальные обеспечили чистые продажи на 2.5 трлн за 16 лет.

Особо стоит отметить - компании реализуют байбек за долг, с начала 2009 чистые заимствования в облигациях и кредитах составили 6.6 трлн vs 5.5 трлн чистого байбека.

За 2024 год чистый денежный поток в акции со стороны американских домохозяйств и инвестфондов (взаимные + ETF фонды) составил 852 млрд (339 млрд в 1П24 + 513 млрд в 2П24) vs продаж в объеме 224 млрд в 2023, чистых покупок на 284 млрд в 2022, но значительно уступая рекордному денежному потоку в 2021 – 1674 млрд по собственным расчетам на основе пересмотренных и уточненных данных в отчете Z1.

Устойчивое распределение денежных потоков в рынок акций началось с 2013 года и до 2019 включительно накопленные чистые покупки составили 2 трлн, далее еще 2.1 трлн в 2020-2021 и около 0.9 трлн с 2022, где почти 94% всех покупок было в 2024.

В акции домохозяйства в США занесли 486 млрд напрямую и 367 млрд через посредников (инвестфонды) в 2024 году.

В конце 2024 зафиксирован один из самых мощных импульсов покупок в 4кв24 – 378 млрд от домохозяйств прямо или косвенно, это четвертый лучший результат в истории, уступая рекордному интересу в 2021.

Как по другим институциональным группам?

▪️Нерезиденты обеспечили 95 млрд в 4кв24, 298 млрд в 2П24, 304 млрд в 2024, 434 млрд за два года или 130 млрд в 2023, 307 млрд за три года или продажи на 127 млрд в 2022.

▪️Пенсионные и страховые фонды традиционно являются чистыми продавцами, в 4кв24 продали на 85 млрд (далее будут указываться продажи, т.к. покупок не было последнее время), в 2П24 – 207 млрд, 2024 – 421 млрд, за два года – 586 млрд, за три года – 533 млрд.

Если физлица с 2013 стали чистыми покупателями, пенсионные и страховые фонды с 2013 по 2024 продали акций американский компаний в совокупности на 2.7 трлн.

За 75 лет пенсионные и страховые фонды являются чистыми продавцами на 2.1 трлн, но как так получилось, откуда у них акции? Это эффект переоценки, - покупали дешево, а продают дорого, когда рынок активно растет (денежный поток считается за отчетный период).

▪️Банки, брокеры и дилеры не проявляют особой активности – за 4кв24 продажи на 58 млрд, за 2П24 продали на 61 млрд, за год сбросили акций а 43 млрд, но два года купили на 24 млрд, а за три года всего +8 млрд.

▪️Основным покупателем акций являются сами компании через байбек, но в конце 2024 интенсивность существенно снизилась. За 4кв24 чистый байбек (обратный выкуп минус размещения акций) составил всего 39 млрд vs 88 млрд в 3кв24, всего за 2П24 – 128 млрд, тогда как за 1П24 активность составила 277 млрд.

За 2024 чистый байбек составил 404 млрд vs 625 млрд в 2023, 560 млрд в 2022, 105 млрд в 2021, 81 млрд в 2020, а с 2013 по 2019 включительно – 2.8 трлн, что превышает активность физлиц.

Если за точку отсчета взять январь 2009, за полных 16 лет чистый байбек составил 5.47 трлн, физлица в США прямо или косвенно через инвестфонды – 5.24 трлн, нерезиденты – около 1 трлн, все прочие участники финансового рынка продали уже на 3.5 трлн.

Основную поддержку акций обеспечивает байбек и физлица, тогда как нерезиденты и все остальные обеспечили чистые продажи на 2.5 трлн за 16 лет.

Особо стоит отметить - компании реализуют байбек за долг, с начала 2009 чистые заимствования в облигациях и кредитах составили 6.6 трлн vs 5.5 трлн чистого байбека.

tg-me.com/spydell_finance/7313

Create:

Last Update:

Last Update:

Кто выкупает американский рынок акций?

За 2024 год чистый денежный поток в акции со стороны американских домохозяйств и инвестфондов (взаимные + ETF фонды) составил 852 млрд (339 млрд в 1П24 + 513 млрд в 2П24) vs продаж в объеме 224 млрд в 2023, чистых покупок на 284 млрд в 2022, но значительно уступая рекордному денежному потоку в 2021 – 1674 млрд по собственным расчетам на основе пересмотренных и уточненных данных в отчете Z1.

Устойчивое распределение денежных потоков в рынок акций началось с 2013 года и до 2019 включительно накопленные чистые покупки составили 2 трлн, далее еще 2.1 трлн в 2020-2021 и около 0.9 трлн с 2022, где почти 94% всех покупок было в 2024.

В акции домохозяйства в США занесли 486 млрд напрямую и 367 млрд через посредников (инвестфонды) в 2024 году.

В конце 2024 зафиксирован один из самых мощных импульсов покупок в 4кв24 – 378 млрд от домохозяйств прямо или косвенно, это четвертый лучший результат в истории, уступая рекордному интересу в 2021.

Как по другим институциональным группам?

▪️Нерезиденты обеспечили 95 млрд в 4кв24, 298 млрд в 2П24, 304 млрд в 2024, 434 млрд за два года или 130 млрд в 2023, 307 млрд за три года или продажи на 127 млрд в 2022.

▪️Пенсионные и страховые фонды традиционно являются чистыми продавцами, в 4кв24 продали на 85 млрд (далее будут указываться продажи, т.к. покупок не было последнее время), в 2П24 – 207 млрд, 2024 – 421 млрд, за два года – 586 млрд, за три года – 533 млрд.

Если физлица с 2013 стали чистыми покупателями, пенсионные и страховые фонды с 2013 по 2024 продали акций американский компаний в совокупности на 2.7 трлн.

За 75 лет пенсионные и страховые фонды являются чистыми продавцами на 2.1 трлн, но как так получилось, откуда у них акции? Это эффект переоценки, - покупали дешево, а продают дорого, когда рынок активно растет (денежный поток считается за отчетный период).

▪️Банки, брокеры и дилеры не проявляют особой активности – за 4кв24 продажи на 58 млрд, за 2П24 продали на 61 млрд, за год сбросили акций а 43 млрд, но два года купили на 24 млрд, а за три года всего +8 млрд.

▪️Основным покупателем акций являются сами компании через байбек, но в конце 2024 интенсивность существенно снизилась. За 4кв24 чистый байбек (обратный выкуп минус размещения акций) составил всего 39 млрд vs 88 млрд в 3кв24, всего за 2П24 – 128 млрд, тогда как за 1П24 активность составила 277 млрд.

За 2024 чистый байбек составил 404 млрд vs 625 млрд в 2023, 560 млрд в 2022, 105 млрд в 2021, 81 млрд в 2020, а с 2013 по 2019 включительно – 2.8 трлн, что превышает активность физлиц.

Если за точку отсчета взять январь 2009, за полных 16 лет чистый байбек составил 5.47 трлн, физлица в США прямо или косвенно через инвестфонды – 5.24 трлн, нерезиденты – около 1 трлн, все прочие участники финансового рынка продали уже на 3.5 трлн.

Основную поддержку акций обеспечивает байбек и физлица, тогда как нерезиденты и все остальные обеспечили чистые продажи на 2.5 трлн за 16 лет.

Особо стоит отметить - компании реализуют байбек за долг, с начала 2009 чистые заимствования в облигациях и кредитах составили 6.6 трлн vs 5.5 трлн чистого байбека.

За 2024 год чистый денежный поток в акции со стороны американских домохозяйств и инвестфондов (взаимные + ETF фонды) составил 852 млрд (339 млрд в 1П24 + 513 млрд в 2П24) vs продаж в объеме 224 млрд в 2023, чистых покупок на 284 млрд в 2022, но значительно уступая рекордному денежному потоку в 2021 – 1674 млрд по собственным расчетам на основе пересмотренных и уточненных данных в отчете Z1.

Устойчивое распределение денежных потоков в рынок акций началось с 2013 года и до 2019 включительно накопленные чистые покупки составили 2 трлн, далее еще 2.1 трлн в 2020-2021 и около 0.9 трлн с 2022, где почти 94% всех покупок было в 2024.

В акции домохозяйства в США занесли 486 млрд напрямую и 367 млрд через посредников (инвестфонды) в 2024 году.

В конце 2024 зафиксирован один из самых мощных импульсов покупок в 4кв24 – 378 млрд от домохозяйств прямо или косвенно, это четвертый лучший результат в истории, уступая рекордному интересу в 2021.

Как по другим институциональным группам?

▪️Нерезиденты обеспечили 95 млрд в 4кв24, 298 млрд в 2П24, 304 млрд в 2024, 434 млрд за два года или 130 млрд в 2023, 307 млрд за три года или продажи на 127 млрд в 2022.

▪️Пенсионные и страховые фонды традиционно являются чистыми продавцами, в 4кв24 продали на 85 млрд (далее будут указываться продажи, т.к. покупок не было последнее время), в 2П24 – 207 млрд, 2024 – 421 млрд, за два года – 586 млрд, за три года – 533 млрд.

Если физлица с 2013 стали чистыми покупателями, пенсионные и страховые фонды с 2013 по 2024 продали акций американский компаний в совокупности на 2.7 трлн.

За 75 лет пенсионные и страховые фонды являются чистыми продавцами на 2.1 трлн, но как так получилось, откуда у них акции? Это эффект переоценки, - покупали дешево, а продают дорого, когда рынок активно растет (денежный поток считается за отчетный период).

▪️Банки, брокеры и дилеры не проявляют особой активности – за 4кв24 продажи на 58 млрд, за 2П24 продали на 61 млрд, за год сбросили акций а 43 млрд, но два года купили на 24 млрд, а за три года всего +8 млрд.

▪️Основным покупателем акций являются сами компании через байбек, но в конце 2024 интенсивность существенно снизилась. За 4кв24 чистый байбек (обратный выкуп минус размещения акций) составил всего 39 млрд vs 88 млрд в 3кв24, всего за 2П24 – 128 млрд, тогда как за 1П24 активность составила 277 млрд.

За 2024 чистый байбек составил 404 млрд vs 625 млрд в 2023, 560 млрд в 2022, 105 млрд в 2021, 81 млрд в 2020, а с 2013 по 2019 включительно – 2.8 трлн, что превышает активность физлиц.

Если за точку отсчета взять январь 2009, за полных 16 лет чистый байбек составил 5.47 трлн, физлица в США прямо или косвенно через инвестфонды – 5.24 трлн, нерезиденты – около 1 трлн, все прочие участники финансового рынка продали уже на 3.5 трлн.

Основную поддержку акций обеспечивает байбек и физлица, тогда как нерезиденты и все остальные обеспечили чистые продажи на 2.5 трлн за 16 лет.

Особо стоит отметить - компании реализуют байбек за долг, с начала 2009 чистые заимствования в облигациях и кредитах составили 6.6 трлн vs 5.5 трлн чистого байбека.

BY Spydell_finance

Share with your friend now:

tg-me.com/spydell_finance/7313