Год повышенной активности Казначейства США – что удалось показать?

С июня 2023 пошли в неуправляемый разгон, размещая все, что можно разместить сразу после снятия лимита по долгу.

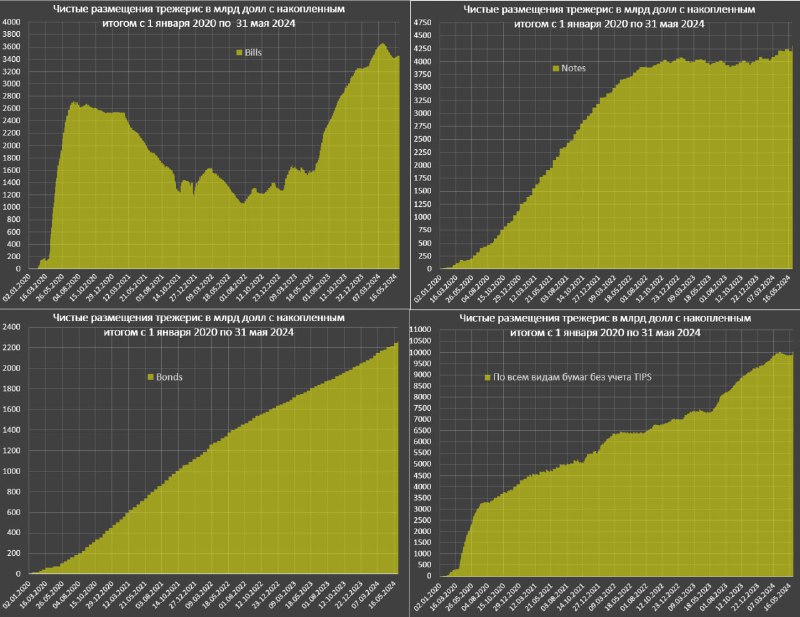

▪️Векселя (до года) – чистые размещения составили 1873 млрд в период с 1 июня 2023 по 31 мая 2024, из которых 191 млрд с начала 2024.

С 26 марта по 9 мая погашения векселей существенно превышали размещения на 246 млрд (чистые погашения), а с 10 марта чистые размещения чистые размещения составили 30 млрд, т.е. сброс векселей прекратился с 10 мая, хотя по плану в июне им нужно сократить задолженности в векселях примерно на 100 млрд.

▪️Ноты (с 2 до 10 лет включительно) – с июня 2023 чистые размещения составили 336 млрд, из которых с начала года – 234 млрд. С апреля чистые размещения – 167 млрд, а следовательно, в июне необходимо разметить не менее 183 млрд – это нереально!

▪️Бонды (от 10 до 30 лет) – разместили за год 438 млрд, из которых 215 млрд с начала 2024. С апреля размещения составили 93 млрд, а значит в июне в рынок нужно сбросить еще 18 млрд.

В 2024 структура размещения сильно меняется, смещаясь в среднесрочный и долгосрочный долг. Если с июня по декабрь 2023 векселя формировали свыше 82% в структуре чистых рыночных заимствований по всему долгу, а в 2024 доля векселей опустилась до 28%.

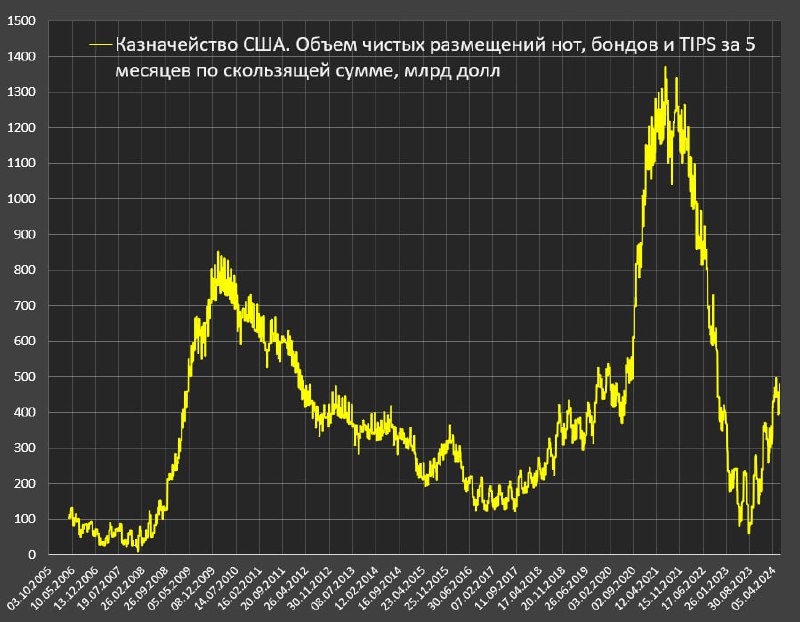

С начала 2024 (ровно 5 месяцев) разместили в ценных бумагах свыше года около 480 млрд, а за сопоставимый срок к началу окт.24 чистые размещения должны вырасти до 780-830 млрд – это максимальный объем с кризиса 2009 и максимум с июля 2022.

В чем проблема? Спрос на векселя – «быстрый», формируемый первичными дилерами, фондами денежного рынка и прочие финансовыми структурами в долларовой финсистеме.

Спрос на «длинные» бумаги формируется, как правило, нерезидентами, пенсионными, страховыми фондами, взаимными фондами и населением – таких денег в системе нет.

Избыточное предложение среднесрочных и долгосрочных трежерис окажет давление на рынок, разгоняя ставки, дестабилизируя долговой рынок из-за высокой связанности трежерис с другими облигациями.

С июня 2023 пошли в неуправляемый разгон, размещая все, что можно разместить сразу после снятия лимита по долгу.

▪️Векселя (до года) – чистые размещения составили 1873 млрд в период с 1 июня 2023 по 31 мая 2024, из которых 191 млрд с начала 2024.

С 26 марта по 9 мая погашения векселей существенно превышали размещения на 246 млрд (чистые погашения), а с 10 марта чистые размещения чистые размещения составили 30 млрд, т.е. сброс векселей прекратился с 10 мая, хотя по плану в июне им нужно сократить задолженности в векселях примерно на 100 млрд.

▪️Ноты (с 2 до 10 лет включительно) – с июня 2023 чистые размещения составили 336 млрд, из которых с начала года – 234 млрд. С апреля чистые размещения – 167 млрд, а следовательно, в июне необходимо разметить не менее 183 млрд – это нереально!

▪️Бонды (от 10 до 30 лет) – разместили за год 438 млрд, из которых 215 млрд с начала 2024. С апреля размещения составили 93 млрд, а значит в июне в рынок нужно сбросить еще 18 млрд.

В 2024 структура размещения сильно меняется, смещаясь в среднесрочный и долгосрочный долг. Если с июня по декабрь 2023 векселя формировали свыше 82% в структуре чистых рыночных заимствований по всему долгу, а в 2024 доля векселей опустилась до 28%.

С начала 2024 (ровно 5 месяцев) разместили в ценных бумагах свыше года около 480 млрд, а за сопоставимый срок к началу окт.24 чистые размещения должны вырасти до 780-830 млрд – это максимальный объем с кризиса 2009 и максимум с июля 2022.

В чем проблема? Спрос на векселя – «быстрый», формируемый первичными дилерами, фондами денежного рынка и прочие финансовыми структурами в долларовой финсистеме.

Спрос на «длинные» бумаги формируется, как правило, нерезидентами, пенсионными, страховыми фондами, взаимными фондами и населением – таких денег в системе нет.

Избыточное предложение среднесрочных и долгосрочных трежерис окажет давление на рынок, разгоняя ставки, дестабилизируя долговой рынок из-за высокой связанности трежерис с другими облигациями.

tg-me.com/spydell_finance/5467

Create:

Last Update:

Last Update:

Год повышенной активности Казначейства США – что удалось показать?

С июня 2023 пошли в неуправляемый разгон, размещая все, что можно разместить сразу после снятия лимита по долгу.

▪️Векселя (до года) – чистые размещения составили 1873 млрд в период с 1 июня 2023 по 31 мая 2024, из которых 191 млрд с начала 2024.

С 26 марта по 9 мая погашения векселей существенно превышали размещения на 246 млрд (чистые погашения), а с 10 марта чистые размещения чистые размещения составили 30 млрд, т.е. сброс векселей прекратился с 10 мая, хотя по плану в июне им нужно сократить задолженности в векселях примерно на 100 млрд.

▪️Ноты (с 2 до 10 лет включительно) – с июня 2023 чистые размещения составили 336 млрд, из которых с начала года – 234 млрд. С апреля чистые размещения – 167 млрд, а следовательно, в июне необходимо разметить не менее 183 млрд – это нереально!

▪️Бонды (от 10 до 30 лет) – разместили за год 438 млрд, из которых 215 млрд с начала 2024. С апреля размещения составили 93 млрд, а значит в июне в рынок нужно сбросить еще 18 млрд.

В 2024 структура размещения сильно меняется, смещаясь в среднесрочный и долгосрочный долг. Если с июня по декабрь 2023 векселя формировали свыше 82% в структуре чистых рыночных заимствований по всему долгу, а в 2024 доля векселей опустилась до 28%.

С начала 2024 (ровно 5 месяцев) разместили в ценных бумагах свыше года около 480 млрд, а за сопоставимый срок к началу окт.24 чистые размещения должны вырасти до 780-830 млрд – это максимальный объем с кризиса 2009 и максимум с июля 2022.

В чем проблема? Спрос на векселя – «быстрый», формируемый первичными дилерами, фондами денежного рынка и прочие финансовыми структурами в долларовой финсистеме.

Спрос на «длинные» бумаги формируется, как правило, нерезидентами, пенсионными, страховыми фондами, взаимными фондами и населением – таких денег в системе нет.

Избыточное предложение среднесрочных и долгосрочных трежерис окажет давление на рынок, разгоняя ставки, дестабилизируя долговой рынок из-за высокой связанности трежерис с другими облигациями.

С июня 2023 пошли в неуправляемый разгон, размещая все, что можно разместить сразу после снятия лимита по долгу.

▪️Векселя (до года) – чистые размещения составили 1873 млрд в период с 1 июня 2023 по 31 мая 2024, из которых 191 млрд с начала 2024.

С 26 марта по 9 мая погашения векселей существенно превышали размещения на 246 млрд (чистые погашения), а с 10 марта чистые размещения чистые размещения составили 30 млрд, т.е. сброс векселей прекратился с 10 мая, хотя по плану в июне им нужно сократить задолженности в векселях примерно на 100 млрд.

▪️Ноты (с 2 до 10 лет включительно) – с июня 2023 чистые размещения составили 336 млрд, из которых с начала года – 234 млрд. С апреля чистые размещения – 167 млрд, а следовательно, в июне необходимо разметить не менее 183 млрд – это нереально!

▪️Бонды (от 10 до 30 лет) – разместили за год 438 млрд, из которых 215 млрд с начала 2024. С апреля размещения составили 93 млрд, а значит в июне в рынок нужно сбросить еще 18 млрд.

В 2024 структура размещения сильно меняется, смещаясь в среднесрочный и долгосрочный долг. Если с июня по декабрь 2023 векселя формировали свыше 82% в структуре чистых рыночных заимствований по всему долгу, а в 2024 доля векселей опустилась до 28%.

С начала 2024 (ровно 5 месяцев) разместили в ценных бумагах свыше года около 480 млрд, а за сопоставимый срок к началу окт.24 чистые размещения должны вырасти до 780-830 млрд – это максимальный объем с кризиса 2009 и максимум с июля 2022.

В чем проблема? Спрос на векселя – «быстрый», формируемый первичными дилерами, фондами денежного рынка и прочие финансовыми структурами в долларовой финсистеме.

Спрос на «длинные» бумаги формируется, как правило, нерезидентами, пенсионными, страховыми фондами, взаимными фондами и населением – таких денег в системе нет.

Избыточное предложение среднесрочных и долгосрочных трежерис окажет давление на рынок, разгоняя ставки, дестабилизируя долговой рынок из-за высокой связанности трежерис с другими облигациями.

BY Spydell_finance

Share with your friend now:

tg-me.com/spydell_finance/5467